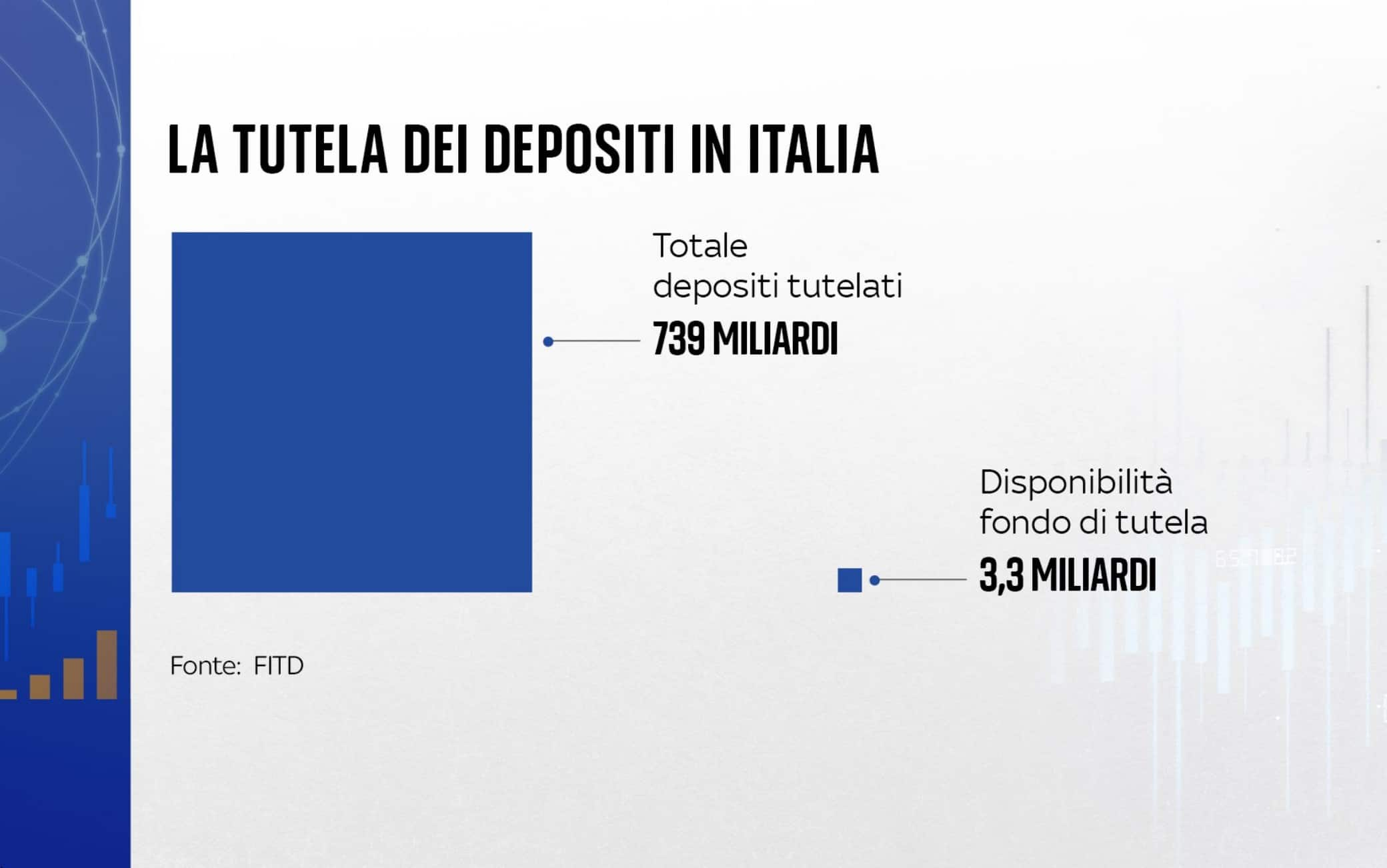

Banche, in Italia 739 miliardi di depositi tutelati. Ma qual è la disponibilità del fondo?

EconomiaIl venerdì nero dei mercati e il tonfo di Deutsche Bank hanno tenuto vivo il tema della fiducia nel comparto bancario, che sembra decrescere a vista d’occhio. La Bce è intervenuta assicurando che se ci fosse un problema riguardante i depositi sarebbe pronta a intervenire fornendo liquidità per quanto serve. In Italia esiste un fondo di tutela per i depositi, ma la sua disponibilità è molto limitata. Di tutto questo si è parlato nella puntata di Numeri, approfondimento di Sky TG24, andata in onda il 24 marzo

La settimana dei mercati si è chiusa con un venerdì nero. Seduta pesante per le Borse europee, spedite ancora una volta al tappeto dalle preoccupazioni per la tenuta di un comparto bancario oggetto di una crescente crisi di fiducia. Piazza Affari ha terminato le contrattazioni in calo del 2,23% a 25.892 punti, Parigi dell'1,74%, Francoforte dell'1,66% e Londra dell'1,26% con le banche ancora una volta finite nell'occhio del ciclone, in scia alle preoccupazioni di cui è stata vittima Deutsche Bank. L’istituto è finito sotto tiro dopo l'annuncio di voler rimborsare anticipatamente un bond subordinato Tier 2 da 1,5 miliardi di dollari, e il titolo in mattinata era arrivato a perdere fino all'11,6%, riducendo poi le perdite al 5,9%. Proprio sul tema della fiducia nelle banche e del fondo di tutela per i depositi si è concentrata la puntata di Numeri, approfondimento di Sky TG24, andata in onda il 24 marzo (TUTTE LE PUNTATE).

Cos’è successo a Deutsche Bank

L’epicentro del venerdì nero dei mercati, ha spiegato Morya Longo de Il Sole 24 Ore, “parte da un mercato che è quello dei titoli Tier 1, dei titoli ibridi a metà strada fra le azioni e le obbligazioni, sono titoli che le banche emettono per rafforzare il proprio capitale senza dover emettere obbligazioni. Questi titoli sono stati colpiti da due choc questa settimana, il primo quando Credit Suisse con l’acquisizione da parte di Ubs ha azzerato i Tier 1 ma non le azioni. Solitamente quando una banca è in crisi vengono azzerate prima le azioni, poi i Tier, poi i Tier 2 e così via. In questo caso è stato sovvertito l’ordine, come se un insegnante bocciasse chi ha 6 e promuovesse chi ha 5. Da sottolineare che in Svizzera c’è una legislazione diversa, e lì questo è possibile come ha sottolineato anche la Bce, ma il mercato è rimasto sconvolto”. In secondo luogo, ha continuato Longo, “due banche tedesche regionali hanno deciso di non rimborsare anticipatamente i titoli Tier 1: questi non hanno scadenza, sono perpetui come le azioni, ma solitamente vengono rimborsati anticipatamente al quinto anno. È una consuetudine che queste due banche non hanno esercitato. Questo ha creato turbolenza, che si è concentrata su Deutsche Bank perché è un istituto storicamente molto aggressivo, ha tanti derivati, è molto esposto sul mercato dei mutui americani come lo era anche Credi Suisse, ma che poi si è allargata a tutte le banche”.

approfondimento

Deutsche Bank crolla in Borsa, banche spaventano mercati: cosa succede

Una reazione esagerata dei mercati

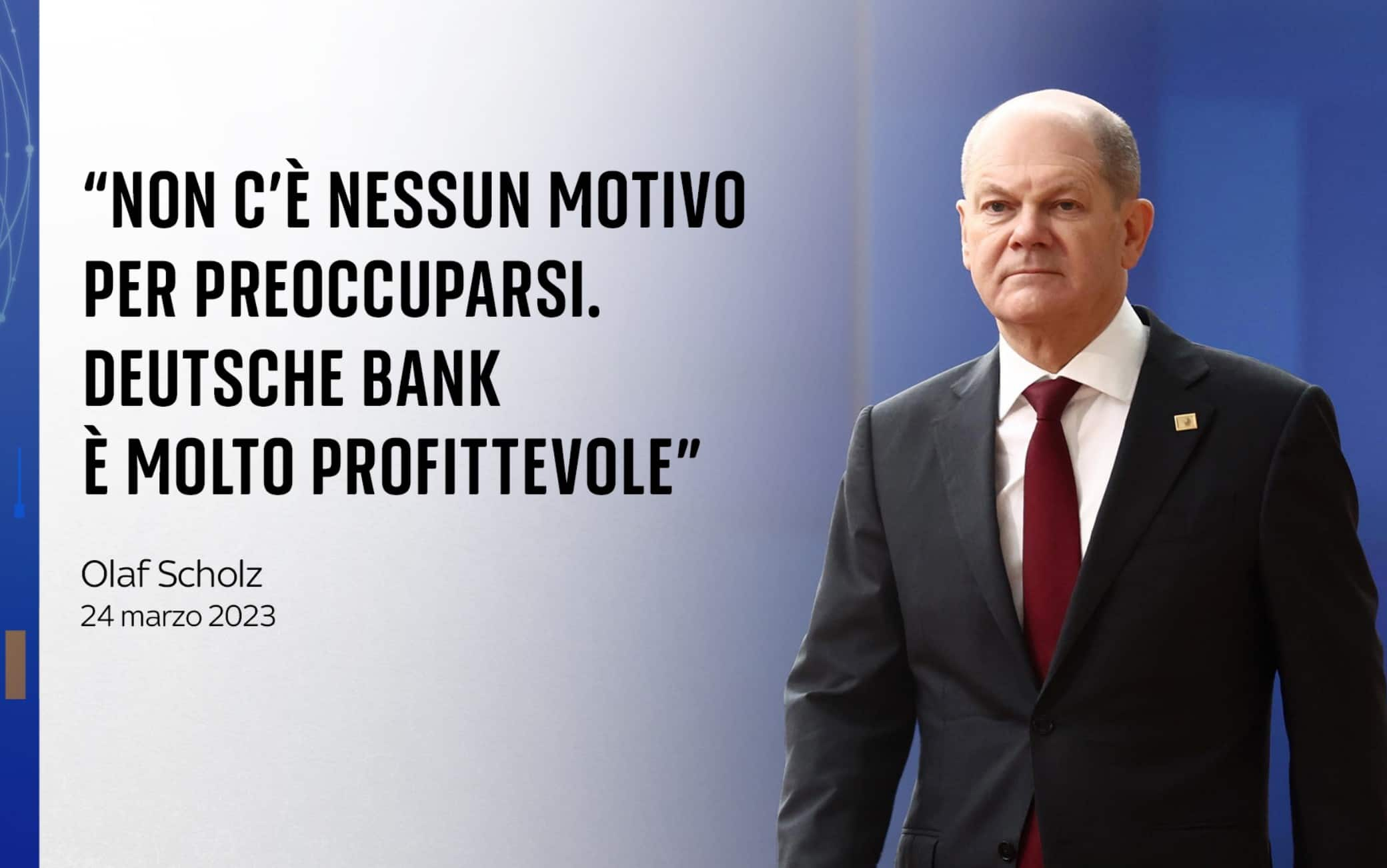

Sulla questione è intervenuto anche Ignazio Angeloni, professore all’Istituto Universitario Europeo di Firenze ed ex componente del Consiglio di vigilanza Bce. “Queste due piccole banche tedesche hanno deciso di non esercitare un’opzione che loro avevano, non è che hanno mancato un contratto o un impegno. Mi pare che il totale di questi titoli sia intorno ai 300 milioni, sono due banche molto liquide e non credo abbiano preso questa decisione per un problema di liquidità. In un momento di emotività del mercato questo si è ripercosso su tutto l’andamento borsistico e sui titoli di alcune banche - ha detto Angeloni - A me sembra che ci sia molta esagerazione nella reazione del mercato di oggi, ha fatto bene la Bce a rassicurare il mercato e a rassicurare che se ci fosse un problema riguardante i depositi sarebbe pronta a intervenire fornendo liquidità per quanto serve”. Anche Olaf Scholz, dopo la giornata nera di Deutsche Bank, ha rassicurato: “Deutsche Bank è una banca molto redditizia, non c'è motivo di preoccuparsi”. Negli ultimi anni, ha precisato il cancelliere tedesco, “Deutsche Bank ha modernizzato e riorganizzato il modo in cui lavora”.

approfondimento

Tornano i timori dei mercati sui titoli bancari, crolla Deutsche Bank

Il fondi di tutela per i depositi in Italia

Ma anche Credit Suisse aveva dei coefficienti patrimoniali che erano del tutto a norma secondo la vigilanza bancaria. Cosa succede se poi viene a mancare la fiducia anche nella clientela? La corsa allo sportello della Silicon Valley Bank, ad esempio, si è verificata anche a dispetto di dati che non erano tali da giustificarla. Ed è qui che entra in gioco la tutela dei depositi: in Italia il fondo che tutela i depositi, cioè quello che ridà i soldi ai correntisti se la banca in cui li avevano messi fa crac, ha una disponibilità di 3,3 miliardi a fronte di 739 miliardi di depositi tutelati. È una parte molto piccola, quindi serve in casi estremi. Nel nostro Paese non è quasi mai servito, ma la sproporzione è tale che se la fiducia venisse meno a cascata potrebbe riversarsi anche poi sulle banche solide.

approfondimento

Fondi di tutela, chi salva i correntisti quando la banca fa crac?

)

)

)

)

)