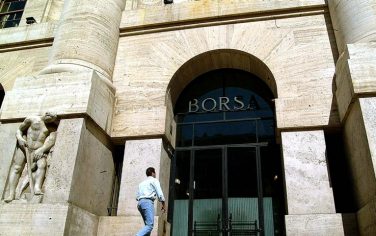

Per la Borsa italiana sono giorni di Ipo: Fineco, Fincantieri e Sisal all’esordio sul mercato azionario. Jesuralmi: "Non è un punto di arrivo ma un punto di partenza per le aziende che vogliono crescere e diventare internazionali"

A fronte di una Milano che si prepara al tradizionale esodo estivo, Piazza Affari torna a popolarsi d’investitori e di grandi gruppi che si presentano sul mercato. Sono giorni di Ipo (Initial public offering, il debutto in borsa) per il nostro mercato azionario, che dopo il rallentamento degli ultimi anni ritrova matricole, 14 da inizio anno, e saluta firme come Fineco, Fincantieri e Sisal all’esordio sul mercato azionario.

FINECO - Molto atteso e stando ai primi segnali (debutto in borsa con un +8% e domanda pari a quasi 3 volte l’offerta per le azioni messe sul mercato) molto apprezzato l’approdo in borsa della banca multicanale di Unicredit. Segnali che soddisfano la dirigenza del gruppo, che si mantiene comunque prudente, pur non nascondendo le ambizioni “promesse nessuna, certo è un mercato estremamente favorevole per chi fa un mestiere come il nostro” ha detto l’amministratore delegato Alessandro Foti.

Anche @FinecoLive firma il Libro delle #IPO dopo il debutto sul mercato principale di Borsa Italiana pic.twitter.com/Jh1z1KIKHk

— Borsa Italiana (@BorsaItalianaIT) July 2, 2014 Una quotazione che ha attirato attenzioni in tutto il mondo, come rivendica orgogliosamente l’amministratore delegato di Borsa Italiana Raffaele Jerusalmi: “La domanda ha superato di tre volte l’offerta e quasi l’80% dell’offerta istituzionale è stata assegnata ad investitori esteri, a conferma della nostra capacità di attirare investitori da tutto il mondo”.

FINCANTIERI - Maggiori punti interrogativi si erano addensati sullo sbarco in borsa di uno dei maggiori complessi di cantieri navali mondiali, Fincantieri. Infatti, il primo giorno di contrattazioni si è concluso con un nulla di fatto (titolo invariato a 0,78). Nelle settimane precedenti all’Ipo, molti analisti si sono detti scettici circa l’interesse da parte d’investitori istituzionali per il gruppo. E la quota di collocamento dell’89% a investitori di piccole medie dimensioni (la cosiddetta clientela retail) sembrerebbe dar credito a questa tesi, fermamente avversata dall’Amministratore delegato di Fincantieri, Giuseppe Bono, che rivendica, anzi, il ruolo centrale del gruppo per il presente e il futuro di Piazza Affari “solo noi abbiamo avuto il coraggio di portare un'azienda industriale sul mercato”.

#Fincantieri è la quattordicesima società a quotarsi sui mercati di Borsa Italiana nel 2014 | #ipo pic.twitter.com/db9x81IRKE

— Borsa Italiana (@BorsaItalianaIT) July 3, 2014 Una scelta appoggiata caldamente anche dal numero uno di Borsa Italiana, Jerusalmi: "Fincantieri è uno dei leader mondiali nel suo settore ed è un'azienda con potenzialità straordinarie soprattutto per il futuro" che ricorda anche come "la Borsa non è un punto di arrivo ma è un punto di partenza per le aziende che vogliono crescere e diventare internazionali". Speranza riflessa nelle parole di uno dei grandi azionisti di Fincantieri, l’ad di Cassa Depositi e Prestiti Giovanni Gorno Tempini, che ha scelto di mantenere la quota nel gruppo detenuta attraverso Fintecna “Non abbiamo voluto vendere perché abbiamo fiducia sulle possibilità che l'azienda possa crescere".

I PROSSIMI DEBUTTI - Ma la stagione dei debutti non finisce qui. Il 2 luglio è partito il collocamento delle azioni di Sisal, che mira a debuttare a Piazza Affari il 18 luglio. Il gruppo del Superenalotto potrebbe arrivare a collocare il 68% del suo capitale sul mercato, con un ricavo stimato attorno ai 700 milioni di euro. Cifre che darebbero alla società italiana delle scommesse un valore complessivo superiore al miliardo. Il luglio caldo di Piazza Affari si chiuderà con la quotazione di un grande nome dell’industria farmaceutica italiana: Rottapharm Madaus Per il gruppo fondato nel 1961 dall’ex professore di farmacologia dell’Università di Pavia, Luigi Rovati, andranno sul mercato il 25% delle quote, con un orientamento preferenziale verso investitori istituzionali e solo il 5% destinato alla clientela privata. Una strategia orientata alla raccolta di capitali e orientata, stando alle parole del fondatore "al perseguimento dei nostri obiettivi di crescita attraverso acquisizioni, lancio di nuovi prodotti ed espansione in nuovi mercati”.

)

)

)

)

)