Boom del Fondo Europeo NPL & UTP Sicav: il futuro degli investimenti ipotecari

Le congiunture economiche internazionali smentiscono le previsioni che vedevano diminuire i crediti deteriorati nel 2025: sembra che l’aumento già osservato negli ultimi tempi continuerà almeno per cinque anni. Lo aveva anticipato il più grande Fondo europeo pensato per racchiudere la maggior parte delle operazioni sul suolo europeo con sottostanti prestiti NPL e UTP garantiti da ipoteche/immobili, che a breve lancerà una nuova piattaforma per raccogliere la maggior parte dei crediti esistenti in Italia

Aumento dei tassi di interesse, inflazione alle stelle, conflitti internazionali di cui non si vede una fine, incremento dei costi delle materie prime e dell’IVA sui beni di prima necessità. L’economia italiana, come quelle degli altri Paesi, è stata messa a dura prova negli ultimi tempi. Per questo le previsioni sulla diminuzione dei crediti deteriorati, come fotografate dagli studi Cerved del 2022, sono destinate a essere smentite. Si era parlato di un aumento nel 2023, un picco massimo nel secondo semestre del 2024 e una discesa nel 2025. Ma non si era tenuto conto delle variabili che hanno scosso l’economia dalle sue fondamenta: il trend di crescita dei crediti deteriorati sembra adesso destinato a proseguire, almeno per i prossimi cinque anni. C’è però chi era riuscito a guardare avanti e ad anticipare questi sviluppi: lo ha fatto l’EUROPEAN FUND NPL & UTP SICAV – costituito per racchiudere la maggior parte delle operazioni sul suolo europeo con sottostanti prestiti NPL e UTP garantiti da ipoteche/immobili - mettendo in campo soluzioni che gli hanno permesso di emergere come leader nel mercato degli investimenti ipotecari, con rendimenti certi e garantiti da ipoteche immobiliari.

L’EUROPEAN FUND NPL & UTP SICAV: i crediti deteriorati come un’opportunità finanziaria

Si parla di crediti deteriorati – o NPL (Non-Performing Loans) – quando si ritiene improbabile che vengano rimborsati dal debitore nei tempi prestabiliti. Con effetti negativi sulle banche che avevano concesso il credito. Per questo gli istituti stanno portando avanti da anni un’operazione di pulizia, cedendo questi crediti a un altro intermediario. L’EUROPEAN FUND NPL & UTP SICAV guarda ai crediti deteriorati non solo come a una sfida, ma anche come a un’opportunità finanziaria. Nonostante la bocciatura della proposta di legge n.843/2023 – con disposizioni che miravano a recuperare i crediti in sofferenza e accelerare il ritorno in bonis dei debitori ceduti - il Fondo ha mantenuto la sua rotta, collaborando con partner strategici come Findelivey Fiduciaria Digitale e Gamma Capital Market. Si è rafforzata così una filiera diretta tra banche, investitori e il business degli NPL. Il risultato è la creazione di un accordo sinergico per la cessione dei mutui ipotecari in passivo delle banche, attraverso i veicoli previsti dalla legge per la risoluzione e la monetizzazione delle operazioni. In sintesi: la raccolta del fondo collocato dalla banca sarà utilizzata per acquistare i propri crediti ipotecari NPL, direttamente o tramite intermediari autorizzati.

approfondimento

Perozzi acquisisce quote del Fondo Europeo NPL & UTP Sicav

Come funziona il Fondo

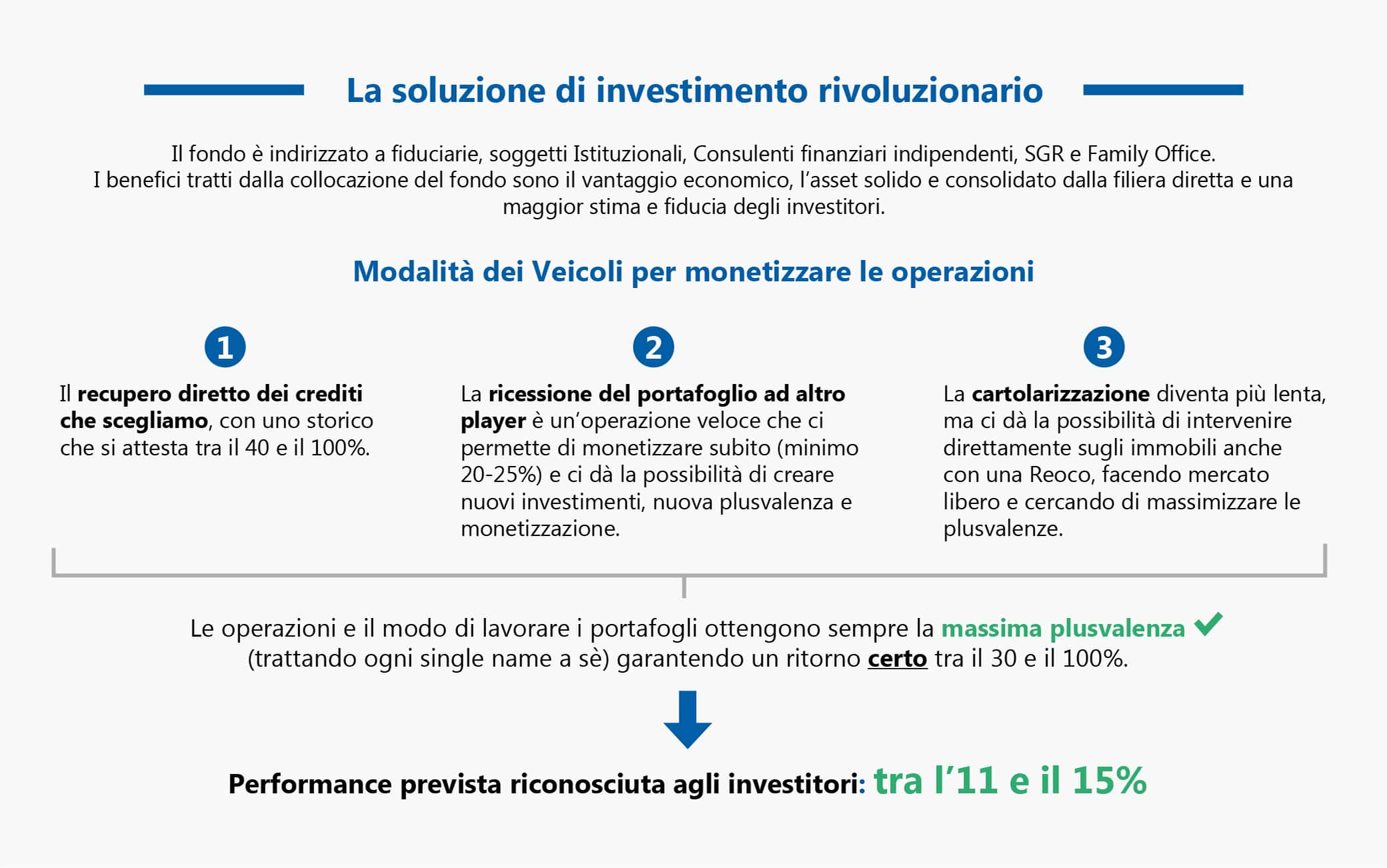

Il Fondo è indirizzato a fiduciarie, soggetti istituzionali, consulenti finanziari indipendenti, SG R e family Office. I benefici tratti dalla sua collocazione sono il vantaggio economico, l’asset solido e consolidato dalla filiera diretta e una maggior stima e fiducia degli investitori. Il recupero diretto dei crediti scelti ha uno storico che si attesta tra il 40 e il 100%. La cessione del portafoglio ad altro player è un’operazione veloce che permette di monetizzare subito (minimo 20 o 25%) e ha la possibilità di creare nuovi investimenti e nuove plusvalenze. Se è vero che la cartolarizzazione diventa più lenta, è anche vero che si crea la possibilità di intervenire direttamente sugli immobili anche con una Reoco, facendo mercato libero e cercando di massimizzare le plusvalenze. Le operazioni e il modo di lavorare i portafogli ottengono sempre la massima plusvalenza, garantendo un ritorno certo tra il 30 e il 100%. La performance prevista riconosciuta agli investitori viaggia tra l’11 e il 15%.

Il boom del Fondo e la nuova piattaforma in arrivo per l’Italia

Ottima la risposta del pubblico: la recente campagna marketing del Fondo ha generato un'ondata di richieste di pre-sottoscrizione, dal valore di circa mezzo miliardo di euro in soli 15 giorni. A breve verrà lanciata una nuova piattaforma che raccoglierà la maggior parte dei crediti esistenti in Italia, suddivisi per le 107 province. Sono già circa 2.500 le richieste di iscrizione ricevute, a cui si aggiungono offerte di acquisto del format da parte di grandi network di agenzie immobiliari per cifre vicine ai 30 milioni di euro. Si conferma quindi il crescente interesse di grandi istituti di credito, promotori finanziari indipendenti, family office e investitori istituzionali per collocare il Fondo Europeo NPL & UTP Sicav o investire direttamente capitali. Guardando all’Italia, dove la proprietà immobiliare e la liquidità sui conti correnti sono tra le più alte d'Europa, l'obiettivo è scuotere il mercato con nuove prospettive. Queste iniziative mirano a ripianare gli NPLs (Non-Performing Loans) e generare plusvalenze, offrendo agli investitori opportunità legate al tradizionale e amato asset immobiliare, ma con formule innovative che favoriscono flussi di capitale dinamici. Il Fondo ha inoltre in programma di coinvolgere agenzie immobiliari, commercialisti e gestori patrimoniali e professionisti sempre più esperti nel campo dei crediti ipotecari.

)

)

)

)

)