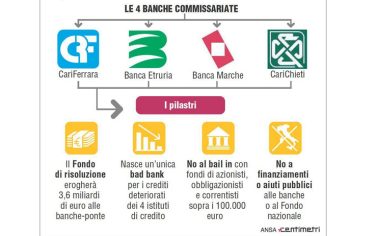

Lo scorso 22 novembre il Cdm ha dato il via libera al salvataggio di quattro istituti di credito il cui destino era in bilico da mesi: CariFerrara, Banca Marche, Banca Etruria e CariChieti. Salvi depositi, conti correnti e obbligazioni ordinarie, pagano azionisti e titolari di obbligazioni subordinate. LA SCHEDA

Lo scorso 22 novembre il Consiglio dei Ministri ha approvato il cosiddetto decreto “salva-banche”, dando il via libera al salvataggio di quattro istituti di credito commissariati il cui destino era in bilico da mesi: CariFerrara, Banca Marche, Banca Etruria e CariChieti. Con il decreto del governo queste banche potranno continuare a operare grazie a 3,6 miliardi di euro interamente a carico del sistema bancario, verranno quindi liberate dai crediti in sofferenza, aggiungeranno il prefisso “nuovo” al proprio nome e verranno traghettate verso la cessione nel minor tempo possibile “al fine di massimizzare il prezzo di vendita”.

Ecco, in punti, cosa prevede il decreto “salva-banche”, sul quale nelle ultime settimane si sono scatenate le proteste dei risparmiatori e si è accesso uno scontro tra Bankitalia e Bruxelles.

Depositi e c/c “salvi”, pagano azionisti e investitori - Depositi, conti correnti e obbligazioni ordinarie sono tutelati da questo decreto. Le perdite sono state assorbite in prima battuta dagli strumenti di investimento più rischiosi: le azioni e le "obbligazioni subordinate". E’ proprio su questo punto, quello delle “obbligazioni subordinate” (titoli caratterizzati da un maggior rendimento ma con un rischio superiore rispetto alle obbligazioni ordinarie), che si sono accesi i riflettori. Sono circa 130mila i piccoli risparmiatori che hanno perso i propri soldi investiti in questo tipo di prodotto.

Un’unica “bad bank” - La parte “buona” degli istituti, sgravata dalle sofferenze che confluiscono in una unica bad bank, rinasce con il titolo “nuovo” davanti alla denominazione: “Nuova Banca Marche”, “Nuova Banca Etruria” e così via, mentre le quattro banche originarie sono liquidate con procedura coatta. La bad bank si accolla i crediti deteriorati per 8,5 miliardi che vengono massicciamente svalutati a 1,5 con l'obiettivo di cederli rapidamente sul mercato.

Nicastro presidente - L'ex direttore generale di Unicredit, Roberto Nicastro, sarà il presidente di tutte e quattro le banche nuove. Sarà affiancato da consigli di amministrazione “snelli”, dove siederà anche la ex responsabile di S&P Italia, Maria Pierdicchi.

Banche all’asta - Non solo le sofferenze. L'accordo con la Ue prevede una vendita al più presto delle quattro banche “ripulite” con l'obiettivo di massimizzare il profitto.

Esborso di 3,6 miliardi di euro - L'obiettivo della cessione è recuperare parte dell''impegno finanziario immediato del Fondo di Risoluzione che, complessivamente per le quattro banche, è così suddiviso: circa 1,7 miliardi a copertura delle perdite delle banche originarie (recuperabili forse in piccola parte); circa 1,8 miliardi per ricapitalizzare le banche buone (recuperabili con la vendita delle stesse). Circa 140 milioni andranno a dotare la banca cattiva del capitale minimo necessario a operare.

Tre “big” anticipano la liquidità - La liquidità necessaria al Fondo di Risoluzione per iniziare immediatamente a operare è stata anticipata da tre grandi banche (Banca Intesa Sanpaolo, Unicredit e UBI Banca), a tassi di mercato e con scadenza massima di 18 mesi.

)

)

)

)

)