Bce alza stime di inflazione al 6,3%, cosa cambia per mutui e tassi

Economia ©IPA/FotogrammaL'istituto centrale di Francoforte ha peggiorato le previsioni sull'aumento dei prezzi per l'anno appena iniziato: 6,3%, l'obiettivo del 2% da Statuto è lontano, sarà raggiunto (forse) solo nel 2025. Ecco perchè i tassi decisi da Lagarde & co saliranno ancora. E con loro, i tassi dei mutui, sia in essere (i variabili), sia nuovi (fissi e variabili). Quali rincari per le nostre rate? Le stime di Facile.it

No, il 2023 non sarà l’anno della fine dell’inflazione, esplosa nel 2022. Poche illusioni sugli aumenti dei prezzi, che inizieranno gradualmente a rallentare ma non certo ad azzerarsi: la BCE, nel suo ultimo bollettino, è molto chiara, e promette un anno di ulteriori rialzi dei tassi per cercare di frenare l’escalation. Prepariamoci quindi a ulteriori salassi per le nostre tasche, non solo per la spesa di tutti i giorni al supermercato, per le bollette e per i carburanti; ma anche per i finanziamenti più importanti di una famiglia, dal mutuo ai prestiti al consumo.

Per la BCE inflazione al +6,3% nel 2023

Se l’anno appena concluso ha fatto segnare un rialzo generalizzato dei prezzi come non si vedeva da metà anni ’80 (+8,4% il consuntivo a fine 2022 per l’area Euro), quello appena iniziato non andrà poi così lontano da questi livelli: +6,3% secondo le stime della Banca centrale europea, che ha rivisto al rialzo le precedenti previsioni, pubblicate a settembre, segno che il surriscaldamento non è affatto raffreddato, nonostante i ripetuti rialzi dei tassi messi in campo dalla governatrice Christine Lagarde (secondo il meccanismo economico per cui, quando i prezzi salgono, si alza il costo del denaro per far raffreddare la domanda di quei beni e frenarne così la corsa, anche a rischio di far rallentare l’economia e quindi la crescita). Solo nel 2025, per l’Eurotower, è prevedibile una discesa ai livelli desiderati (perché vicini all’obiettivo del 2% stabilito dallo Statuto).

E c’è una sorpresa: al netto delle componenti più ‘volatili’, ossia più soggette a variazioni rapide come energia e alimentari, l’inflazione dovrebbe collocarsi al 4,2%, mentre nel 2022 si è attestata più in basso, al 3,9%. Segnale che nell’ultimo anno l’inflazione è stata determinata in gran parte dall’aumento dei costi di gas e petrolio, anche a causa degli eventi bellici in Ucraina, mentre nel corso di quest’anno andrà consolidandosi soprattutto la parte legata alla domanda di beni e servizi.

Buona notizia per la crescita (perché una previsione di consumi sostenuti allontana gli spettri di recessione), meno per la dinamica dei prezzi. Ecco perché “i tassi di interesse debbono ancora aumentare in misura significativa a un ritmo costante per raggiungere livelli sufficientemente restrittivi da assicurare un ritorno tempestivo dell’inflazione all'obiettivo del 2% nel medio termine”, scrive la Banca Centrale nel suo Bollettino.

Come si sta traducendo – e si tradurrà – tutto questo sulle nostre tasche?

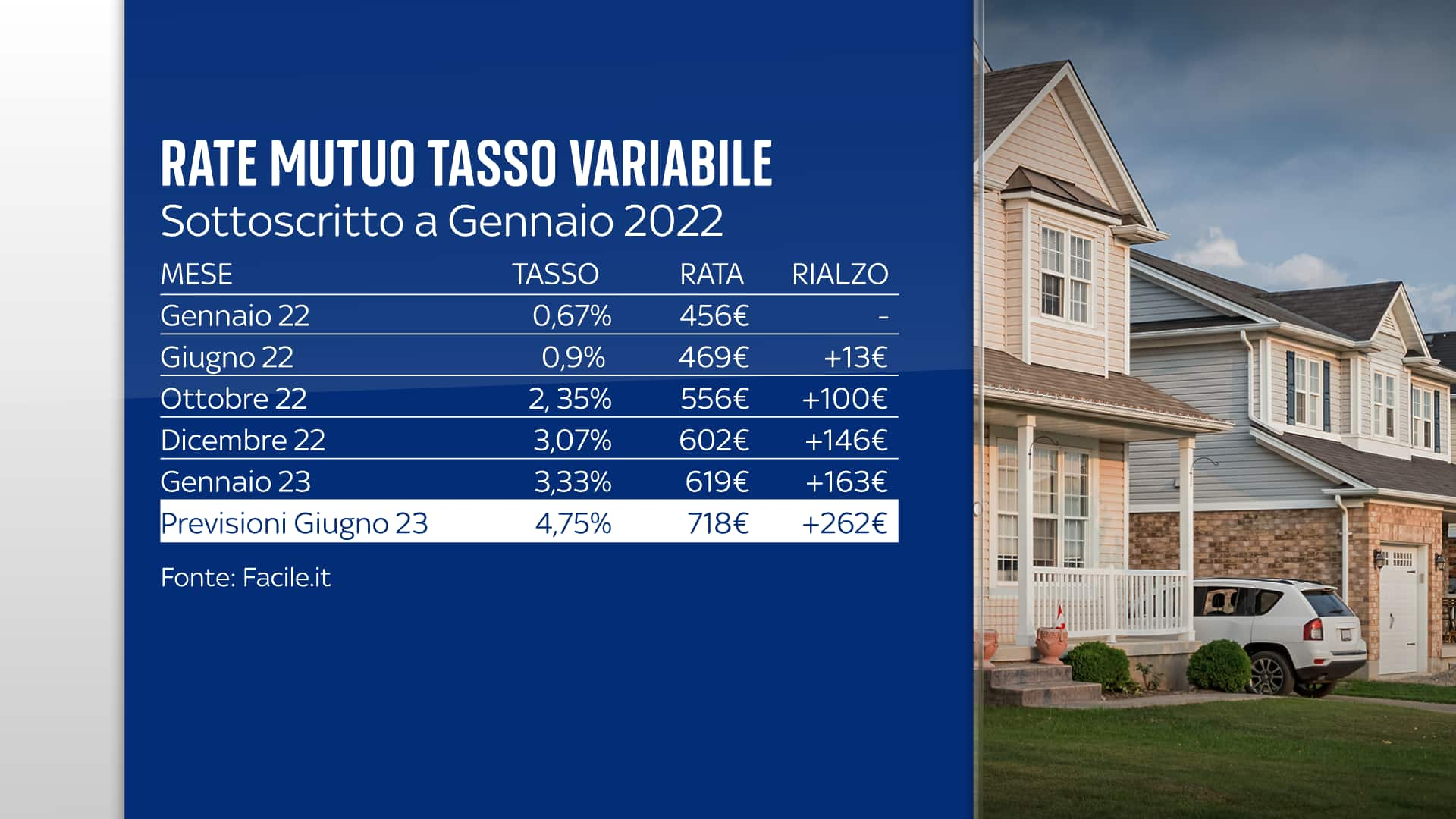

Mutui variabili, 100 euro di rata in più nei primi 6 mesi 2023

Partiamo dai mutui, prendendo come esempio un contratto medio: 126mila euro di finanziamento da restituire in 25 anni, tasso variabile. Vediamo come è cambiata la rata nel corso del 2022 e cosa potrebbe succede nei primi 6 mesi del nuovo anno (le previsioni per la seconda parte dell’anno sono ancora parecchio nebulose). Prendiamo un mutuo stipulato a gennaio 2022, con tassi molto bassi (in media, 0,67%): si parte da una rata mensile di 456 euro.

L’aumento, nel corso della prima metà del 2022, si è rivelato non particolarmente salato: a giugno siamo ancora sotto l’1% di tasso d’interesse, e la rata è salita sì, ma non di molto (siamo a 469 euro). Il peggioramento più decisivo si è avuto nella seconda parte dell’anno da poco concluso, in concomitanza con l’accelerazione della stretta della BCE. A dicembre, il tasso medio era già più che triplicato, portandosi sopra il 3%, con una rata mensile schizzata a oltre 600 euro.

E adesso? Le previsioni per giugno sul tasso Euribor (quello utilizzato dalle banche europee per scambiarsi denaro tra loro, e utilizzato a base di calcolo per i mutui variabili) spingono ancora verso l’alto sia il tasso (4,75%) che la rata (oltre 700 euro). Insomma, in un anno e mezzo da gennaio 2022 a giugno 2023), un aumento della rata mensile superiore al 50% (secondo le previsioni degli esperti raccolte da Facile.it).

approfondimento

Bonus prima casa under 36 prorogato a tutto il 2023: come funziona

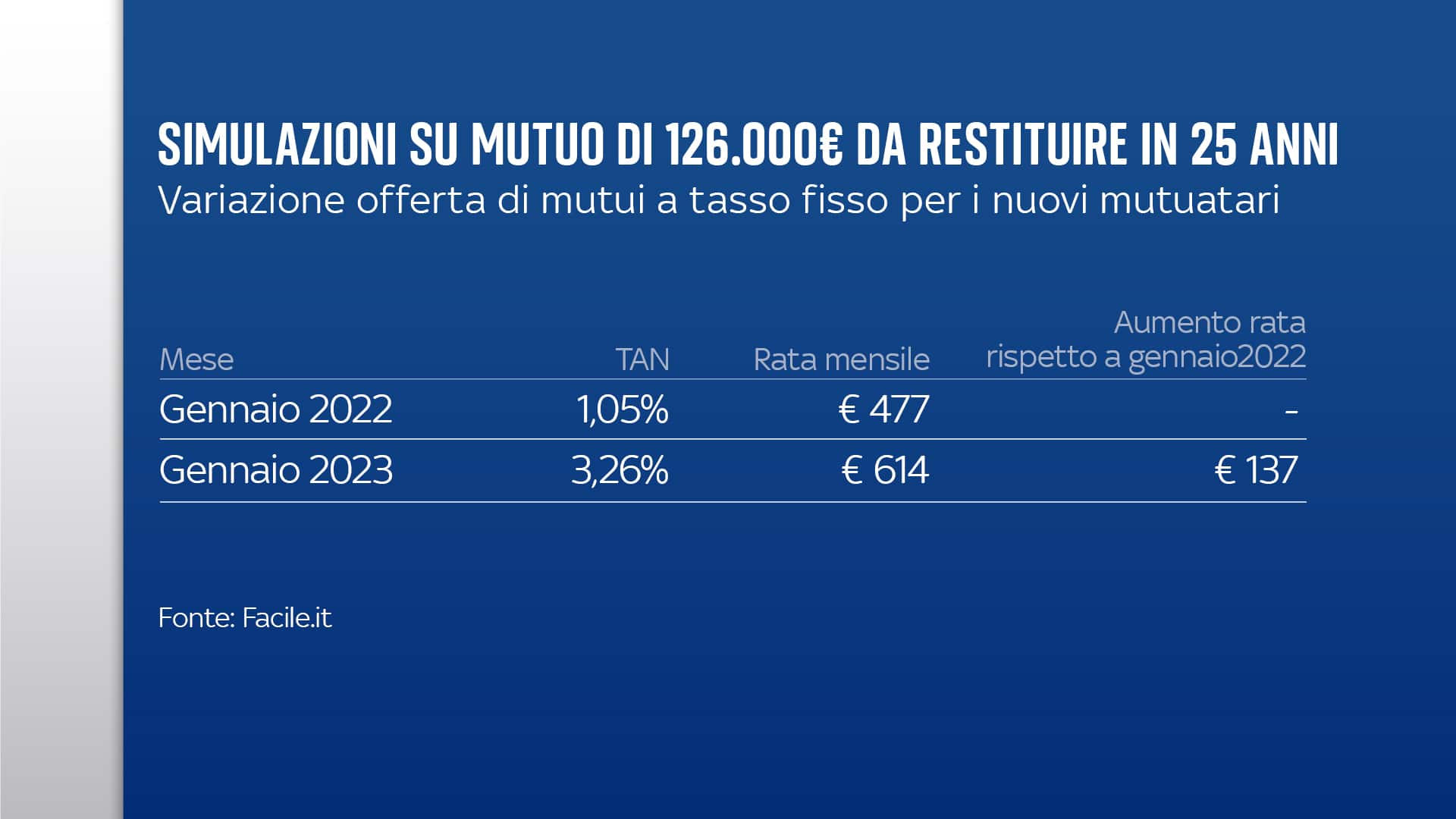

Mutui fissi, tassi più alti per chi sottoscrive adesso

Se chi ha in essere un mutuo a tasso fisso sta tirando un sospiro di sollievo – perché sta godendo in questa fase dei vantaggi di aver ‘bloccato’ il tasso tempo fa, evitandosi quindi tutti i rialzi di questi ultimi mesi – non si può dire lo stesso per chi in questi ultimi tempi è andato in banca (o si appresta ad andarci) per sottoscriverne uno nuovo. Qui il peggioramento delle condizioni proposte dai principali istituti è notevole, sul mercato si trovano indici più alti rispetto al passato. Guardando alle migliori offerte disponibili, emerge che oggi per un mutuo fisso (stesso taglio di prima: 126.000 euro in 25 anni) i tassi di interesse partono da 3,26%, con una rata iniziale di circa 614 euro; dodici mesi fa, invece, le migliori offerte partivano da 1% o poco più, con una rata di circa 477 euro. Questo finanziamento oggi costa quindi 137 euro in più al mese, vale a dire: se si considera l’intera durata del prestito, sono oltre 40.000 euro in più di interessi.

“Il trend di aumenti dovrebbe continuare anche nel 2023” spiegano gli esperti di Facile.it, anche se non è agevole allo stato attuale fare previsioni davvero attendibili sull’IRS, l’indice interbancari oche fa da riferimento per il calcolo dei mutui a tasso fisso. Gli esperti aggiungono un altro aspetto: la distanza tra fisso e variabile si è ridotta, e non sempre è semplice orientarsi. “Basti pensare, ad esempio, che oggi ci sono sul mercato mutui variabili con indici più alti rispetto a quelli fissi”: mentre di solito accade il contrario, visto che chi sottoscrive il variabile si prende il rischio di futuri aumenti, il tasso iniziale è più basso di chi sceglie il fisso, col quale ‘compra’ anche la garanzia di non vedersi variare la rata mensile.

approfondimento

Mutui, come passare da tasso variabile a fisso con la propria banca

)

)

)

)

)